Забалансовый учет программных продуктов. Учет расходов на программное обеспечение

Мы купили рабочую программу (неисключительные права) для сметчиков (наше МУП оказывает услуги по изготовлению смет), на 2 рабочих места, стоит 77 т.р., в том числе: стоимость программных компонентов 24,0 т.р.; стоимость компонентов баз данных 44,0 т.р., стоимость ключей защиты (в договоре - товаров), остальное- услуги по выезду специалиста. Вопрос: оприходовать как РБП? Одной суммой 24+44? Учитываются ли в расходах УСН?

Ответ

В бухгалтерском учете стоимость программных компонентов и баз данных необходимо учесть в составе расходов будущих периодов. Если в документах на программу стоимость программы и баз данных указаны отдельно, то принимать к учету их следует двумя отдельными суммами. При этом делаются проводки:

Дебет 97 Кредит 60 (76) – учтен фиксированный разовый платеж за использование компьютерной программы;

Дебет 20 (23, 25, 26, 44...) Кредит 97 – списаны расходы на приобретение компьютерной программы.

В налоговом учете расходы на приобретение программы учитываются единовременно в момент оплаты.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

Права на использование

Если организация приобрела право на использование компьютерной программы по лицензионному договору (неисключительное право, лицензию), то это право может быть исключительным или неисключительным.

Если организации была предоставлена исключительная лицензия, она является единственной, кто использует компьютерную программу в рамках переданных ей прав. Например, по заказу организации разработана программа для управленческого учета. По договору организации принадлежат исключительные права на использование программы в своей хозяйственной деятельности, а разработчику – исключительные права на нее. В такой ситуации разработчик не имеет права предоставлять компьютерную программу в пользование другим лицам, а организация не имеет права распоряжаться компьютерной программой способом, иным, чем использовать ее в своей деятельности.

Однако программа может использоваться и по простой (неисключительной) лицензии. Тогда за первоначальным обладателем программы сохраняется право заключать лицензионные договоры и с другими организациями.

Такой порядок следует из статей и Гражданского кодекса РФ.

Бухучет программы не в составе НМА

Если условия о признании компьютерной программы в составе нематериальных активов не выполняются, а также если она получена в пользование по лицензионному договору, затраты на ее приобретение отразите в составе:

- расходов будущих периодов, если за использование компьютерной программы установлена фиксированная сумма, которая перечисляется единовременно;*

- текущих расходов, если за использование компьютерной программы перечисляются периодические платежи. Например, ежемесячная сумма платежа зависит от количества проданных экземпляров компьютерной программы.

В бухучете при этом сделайте следующие проводки:

Дебет 97 Кредит 60 (76)

– учтен фиксированный разовый платеж за использование компьютерной программы;*

Дебет (20, 23, 25, 26, 44...) Кредит 60 (76)

– учтены периодические платежи за использование компьютерной программы.

После ввода компьютерной программы в эксплуатацию расходы на ее приобретение, учтенные как расходы будущих периодов, подлежат списанию. Порядок списания расходов, относящихся к нескольким отчетным периодам, организация устанавливает самостоятельно. Например, единовременный разовый платеж за использование компьютерной программы организация может списывать равномерно в течение периода, утвержденного руководителя. Применяемый вариант списания расходов будущих периодов (п. и ПБУ 1/2008). Списание затрат на приобретение компьютерной программы, учтенных как расходы будущих периодов, отражайте проводками:*

Дебет 20 (23, 25, 26, 44...) Кредит 97

– списаны расходы на приобретение компьютерной программы.*

Главбух советует: в учетной политике для целей бухучета закрепите такой же порядок списания расходов, относящихся к нескольким отчетным периодам, как и в налоговом учете. В этом случае в учете организации не будут возникать .

Кроме того, если организации переданы права на использование компьютерной программы (по лицензионному договору), она признается нематериальным активом, полученным в пользование. Такую компьютерную программу учтите на забалансовом счете. Об этом сказано в ПБУ 14/2007. План счетов не предусматривает отдельного забалансового счета для учета нематериальных активов, полученных в пользование. Поэтому организации нужно самостоятельно открыть забалансовый счет и закрепить это в учетной политике для целей бухучета. Например, это может быть счет 012 «Нематериальные активы, полученные в пользование»:

Дебет 012 «Нематериальные активы, полученные в пользование»

– учтена стоимость прав на компьютерную программу, полученных в пользование (на основании лицензионного договора).*

Сергей Разгулин,

Если организация выбрала объектом налогообложения доходы, то затраты на приобретение компьютерной программы не влияют на единый налог. При данном объекте налогообложения не учитывают никакие расходы ().

Если организация платит единый налог с разницы между доходами и расходами, расходы на приобретение компьютерной программы уменьшают налоговую базу в следующем порядке.

Если организация приобретает исключительные права на компьютерные программы или права на их использование по лицензионному договору, то такие расходы спишите единовременно ( , НК РФ).

Пример отражения в бухучете и при налогообложении расходов на приобретение неисключительных прав на компьютерную программу. Организация применяет упрощенку. Единый налог платит с разницы между доходами и расходами*

В апреле текущего года ЗАО «Альфа» приобрело экземпляр компьютерной программы для ведения бухучета по цене 24 000 руб. (по лицензионному договору). Исключительные права на компьютерную программу организации не принадлежат. В мае программа была оплачена и установлена на компьютер бухгалтера.

Затраты на приобретение компьютерной программы относятся к нескольким отчетным периодам. Согласно учетной политике в бухучете такие расходы списываются равномерно в течение периода, утвержденного приказом руководителя организации. Период для списания расходов на приобретение компьютерной программы приказом руководителя организации установлен равным 12 месяцам (срок действия лицензионного договора).

В учете бухгалтер «Альфы» сделал следующие записи.

В апреле:

Дебет 97 Кредит 60

– 24 000 руб. – учтены расходы на приобретение компьютерной программы.

Дебет 60 Кредит 51

– 24 000 руб. – оплачена компьютерная программа.

С мая текущего года по апрель следующего года бухгалтер отражал в бухучете списание стоимости компьютерной программы проводкой:

Дебет 26 Кредит 97

– 2000 руб. (24 000 руб. : 12 мес.) – списана стоимость компьютерной программы.

При расчете единого налога бухгалтер учел расходы на приобретение компьютерной программы в сумме 24 000 руб. в мае.

Расходы, связанные с приобретением неисключительных прав на компьютерные программы (по лицензионным договорам), а также расходы, связанные с обновлением программ, спишите единовременно ( , НК РФ).*

Если организация приобретает компьютерную программу вместе с компьютером, стоимость программы из стоимости компьютера выделять не нужно. Если компьютер приобретен без минимального программного обеспечения, расходы на покупку и установку таких программ включайте в первоначальную стоимость компьютера как расходы на доведение до состояния, пригодного к использованию ( , НК РФ). Такие разъяснения содержатся в письмах ФНС России , . Несмотря на то что эти письма касаются общей системы налогообложения, ими могут руководствоваться и организации на упрощенке ().

Сергей Разгулин,

действительный государственный советник РФ 3-го класса

* Так выделена часть материала, которая поможет Вам принять правильное решение.

Для работы компьютерной техники необходима та или иная операционная система (MSDOS, Unix, Windows, Vista). Практически во всех случаях бюджетное (автономное) учреждение не получает на подобные программы исключительных прав. Они остаются у разработчика. Рассмотрим учет расходов на программное обеспечение.

Лицензионное программное обеспечение может поставляться в двух вариантах:

- ОЕМ-версия (предоставляется вместе с компьютером в виде предустановленной версии);

- "коробочная" версия (устанавливается пользователем самостоятельно, например с диска).

Основной отличительной особенностью OEM-версии является то, что по условиям лицензии они не могут быть перенесены на другой персональный компьютер. В этом случае OEM-версия программного обеспечения, установленная на конкретный компьютер, не может функционировать отдельно от него (представляет с ним единое целое). Поэтому стоимость такого программного обеспечения должна быть включена учреждением в первоначальную стоимость приобретенного основного средства.

Мнение специалиста

В соответствии с п. 47 "Инструкции по применению единого плана счетов бухгалтерского учета...", утвержденной приказом Минфина России от 01.12.2010 N 157н, в целях определения первоначальной стоимости объекта основного средства при его приобретении за плату фактические вложения формируются не только из сумм, уплачиваемых в соответствии с договором поставщику (продавцу), но и других расходов учреждения, связанных с приобретением (созданием, изготовлением) объекта основного средства.

При этом специалисты уполномоченных органов, разъясняя вопросы налогообложения прибыли (см. письмо Минфина России от 25.05.2009 N 03-03-06/2/105, письма ФНС России от 13.05.2011 N КЕ-4-3/7756, от 29.11.2010 N ШС-17-3/1835), отмечают следующее:

- эксплуатация вычислительной техники заключается в использовании конкретных свойств материальных объектов, чтобы обеспечить применение организацией в производстве или управлении потребительских качеств тех или иных программных продуктов;

- если вычислительная техника приобретается без какого-либо минимального программного обеспечения, то материальный объект никак не может быть использован в деятельности. В таком случае затраты на приобретение прав на необходимое программное обеспечение являются расходами на доведение объекта до состояния, пригодного к использованию. Такое программное обеспечение является неотъемлемой частью технического средства;

- в случае приобретения в организации торговли вычислительной техники с соответствующим программным обеспечением, позволяющим реализовывать публично заявленные продавцом потребительские свойства этой вычислительной техники, выделения стоимости такого программного обеспечения из стоимости техники не требуется;

- если при покупке основного средства с программой лицензионным договором на программу не предусмотрена выплата правообладателю вознаграждения в виде периодических платежей, то сумма такого вознаграждения включается в первоначальную стоимость приобретенных основных средств и списывается через механизм амортизации.

Вышеуказанные аргументы, по нашему мнению, могут быть учтены и бюджетным учреждением для целей бухгалтерского учета. Тем более что подобный подход, по сути, соответствует положениям Международных стандартов финансовой отчетности для общественного сектора (IPSAS), содержание которых берется за основу при реформировании бухгалтерского учета в государственном секторе Российской Федерации (смотрите, в частности, параграф 14 МСФООС (IPSAS) 17 "Недвижимость, здания и оборудование", параграф 7 МСФООС (IPSAS) 31 "Нематериальные активы"). Таким образом, программное обеспечение, предустановленное на приобретаемый учреждением сервер или компьютер и являющееся неотъемлемой частью такого носителя (основного средства), должно быть включено в его первоначальную стоимость.

А. Семенюк , эксперт службы Правового консалтинга ГАРАНТ; В. Пименов , рецензент службы Правового консалтинга ГАРАНТ

"Коробочную" версию программного обеспечения возможно установить на любой другой компьютер или купить отдельно от него. Поэтому затраты на ее приобретение могут учитываться в составе расходов будущих периодов (соответствующие аналитические счета счета 0 401 50 000 "Расходы будущих периодов") с последующим включением в затраты текущего года в порядке, предусмотренном учетной политикой учреждения (п. 66 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. приказом Минфина России от 01.12.2010 № 157н)). Их отражают по подстатье 226 "Прочие расходы" КОСГУ. Кроме того, стоимость такой версии отражают на забалансовом счете 01 "Имущество, полученное в пользование" в оценке, отраженной в договоре купли-продажи. В аналогичном порядке должны отражаться затраты на покупку дополнительных программ, приобретаемых для вычислительной техники учреждения (например Microsoft Office, Nero, Outlook Express, Mozilla Thunderbird, Opera и т.д.).

ПРИМЕР

За счет субсидии на выполнение госзадания учреждение приобрело компьютер. Техника будет использоваться в основной деятельности учреждения, не облагаемой НДС. Стоимость компьютера составила 53 100 руб. (в том числе НДС - 8100 руб.). Он относится к особо ценному имуществу. Кроме того, учреждением куплена операционная система Windows XP. Ее стоимость - 2714 руб. (в том числе НДС - 414 руб.). По договору с поставщиком предустановленная операционная система оплачивается учреждением отдельно. После ввода компьютера в эксплуатацию учреждением приобретено дополнительное программное обеспечение - Microsoft Office. Расходы на его покупку составили 3776 руб. (в том числе НДС - 576 руб.).

Для упрощения примера порядок забалансового учета денежных средств учреждения не приводится.

Ситуация 1

Учреждением приобретены ОЕМ-версия операционной системы и "коробочная" версия дополнительного программного обеспечения. Операции по покупке техники и программ будут отражены в учете записями:

ДЕБЕТ 4 106 21 310 КРЕДИТ 4 302 26 730

- 2714 руб. - учтены затраты на получение права пользования операционной системой и кредиторская задолженность перед поставщиком (с учетом "входного" НДС);

- 2714 руб. - оплачены услуги по предоставлению права пользования операционной системой с лицевого счета учреждения в казначействе;

Первоначальная стоимость компьютера составит:

53 100 + 2714 = 55 814 руб.

При включении купленного имущества в состав основных средств в учете делают запись:

- 55 814 руб. - купленный компьютер учтен в составе основных средств учреждения.

Расходы на дополнительное программное обеспечение будут отражены записями:

- 3776 руб. - учтены затраты на приобретение дополнительного программного обеспечения;

ДЕБЕТ 4 302 26 830 КРЕДИТ 4 201 11 610

- 3776 руб. - оплачены услуги по предоставлению права пользования дополнительным программным обеспечением с лицевого счета учреждения в казначействе;

ДЕБЕТ 01

- 3776 руб. - отражено увеличение забалансового счета 01 на сумму расходов на оплату права пользования дополнительным программным обеспечением.

В последующем расходы на приобретение дополнительного программного обеспечения в размере 3776 руб. включаются в расходы текущего финансового года в порядке, установленном учетной политикой учреждения.

Ситуация 2

Учреждением приобретена "коробочная" версия как операционной системы, так и дополнительного программного обеспечения. Операции по покупке техники и программ будут отражены в учете записями:

ДЕБЕТ 4 106 21 310 КРЕДИТ 4 302 31 730

- 53 100 руб. - учтены затраты на приобретение компьютера и кредиторская задолженность перед поставщиком (с учетом "входного" НДС);

ДЕБЕТ 4 302 31 830 КРЕДИТ 4 201 11 610

- 53 100 руб. - оплачен компьютер с лицевого счета учреждения в казначействе;

ДЕБЕТ 4 101 24 310 КРЕДИТ 4 106 21 310

- 53 100 руб. - купленный компьютер учтен в составе основных средств учреждения;

ДЕБЕТ 4 401 50 226 КРЕДИТ 4 302 26 730

- 6490 руб. (2714 + 3776) - учтены затраты на приобретение права пользования программным обеспечением и кредиторская задолженность перед поставщиком (с учетом "входного" НДС);

ДЕБЕТ 4 302 26 830 КРЕДИТ 4 201 11 610

- 6490 руб. - оплачены услуги по предоставлению права пользования программным обеспечением с лицевого счета учреждения в казначействе.

ДЕБЕТ 01

- 6490 руб. - отражено увеличение забалансового счета 01 на сумму расходов на оплату права пользования программным обеспечением.

В последующем расходы на приобретение программного обеспечения в размере 6490 руб. включаются в расходы текущего финансового года в порядке, установленном учетной политикой учреждения.

Программное обеспечение, необходимое для работы техники, может выйти из строя. В такой ситуации расходы на его восстановление и переустановку могут расцениваться как затраты на ремонт ОС (по подстатье 225 "Работы, услуги по содержанию имущества" КОСГУ). Их отражают в составе текущих расходов учреждения.

ПРИМЕР

Учреждение использует систему водоснабжения, учтенную в составе ОС. Она применяется в основной деятельности организации, не облагаемой НДС. Система не может функционировать без специального программного обеспечения. В результате поломки оно вышло из строя. Стоимость услуг по его восстановлению, оказанных сторонней организацией, составили:

59 000 руб. (в том числе НДС - 9000 руб.) - расходы на восстановление;

26 550 руб. (в том числе НДС - 4050 руб.) - расходы на переустановку.

Указанные затраты оплачиваются за счет субсидии на выполнение госзадания. Для упрощения примера порядок забалансового учета денежных средств учреждения не приводится.

Расходы по восстановлению системы будут отражены в учете учреждения записями:

- 59 000 руб. - учтены расходы на оплату услуг сторонней организации по восстановлению программного обеспечения (с учетом "входного" НДС);

ДЕБЕТ 4 109 60 225 (4 109 70 225, 4 109 80 225...) КРЕДИТ 4 302 25 730

- 26 500 руб. - учтены расходы на оплату услуг сторонней организации по переустановке программного обеспечения (с учетом "входного" НДС);

ДЕБЕТ 4 302 25 830 КРЕДИТ 4 201 11 610

- 85 500 руб. (59 000 + 26 500) - оплачены расходы на восстановление и переустановку программного обеспечения с лицевого счета учреждения в казначействе.

Программный комплекс 1С используется практически всеми бухгалтерами для ведения финансовой документации своих предприятий. Это очень мощный и удобный комплекс , в которых входит множество программ, специально адаптированных для использования на предприятиях и компаниях, ведущих различные виды деятельности. Есть версии для торговых, производственных, строительных, сельскохозяйственных, образовательных, бюджетных, коммунальных и многих других учреждений и компаний.

Оприходование программ в 1С отличается от отражения покупки обычных товаров.

Поскольку программа является комплексной и далеко не самой простой, даже самому опытному бухгалтеру может оказаться не под силу разобраться в технических тонкостях внесения некоторых операций для их учёта в финансовой документации. В этой статье рассмотрим, как покупка софта 1С должна правильно отражаться в меню самой программы. То есть, вы с вами научимся в меню программы указывать то, что она была приобретена для пользования на предприятии . Это очень важно, поскольку, если этого не сделать, или же сделать неправильно, то могут возникнуть проблемы при проверке финансовой документации вашей деятельности.

Предупредим сразу, что наша цель - показать процесс с технической стороны, чтобы вы знали, что и где нажимать. Мы не будем углубляться в тонкости бухгалтерского учёта, для этого есть другие специализированные ресурсы.

Краткая юридическая справка

Начнём, пожалуй, с краткой юридической справки. Согласно российскому законодательству, программное обеспечение относится к нематериальному активу. Но, в случае 1С, нематериальным активом программа является лишь для компании 1С, разработавшей её и получающей определённую выгоду от её продажи. Поскольку компания, которая приобрела лицензию, не приобрела право на распространение и не получает с этого материальной выгоды, операция покупки этого программного обеспечения не может отражаться как приобретение нематериальных активов.

Купив программу 1С, вы приобретаете неисключительное право на пользование продуктом интеллектуальной деятельности. То есть, ваши права ограничены, поскольку лицензия позволяет лишь пользоваться софтом на определённом количестве компьютеров без права изменять программный код и получать дополнительную прибыль от перепродажи или других операций. Соответственно, чтобы отражалась проводка программы, нужно указывать процедуру как прочие услуги, связанные с производством.

Ещё один момент, который стоит упомянуть, это срок, на протяжении которого будет учитываться расходы на покупку нематериальных прав. Согласно законодательству, есть несколько вариантов такого учёта. Если срок не указан в договоре, то владелец либо самостоятельно выбирает такой период, либо же любые бессрочные договоры считаются заключёнными на срок пяти лет. Мы не будем рекомендовать вам, какой вариант лучше, для этого проконсультируйтесь у юристов или более опытных коллег-бухгалтеров. В одном из писем компания 1С рекомендовала указывать срок договора два года.

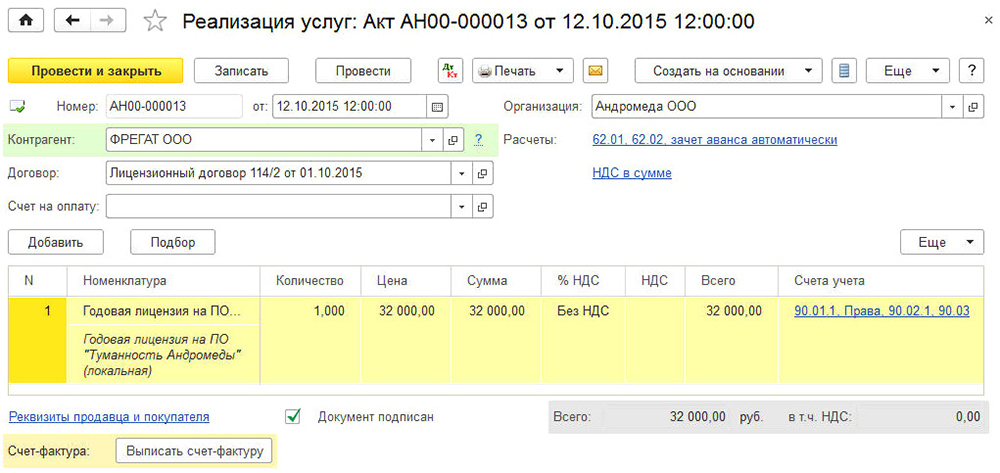

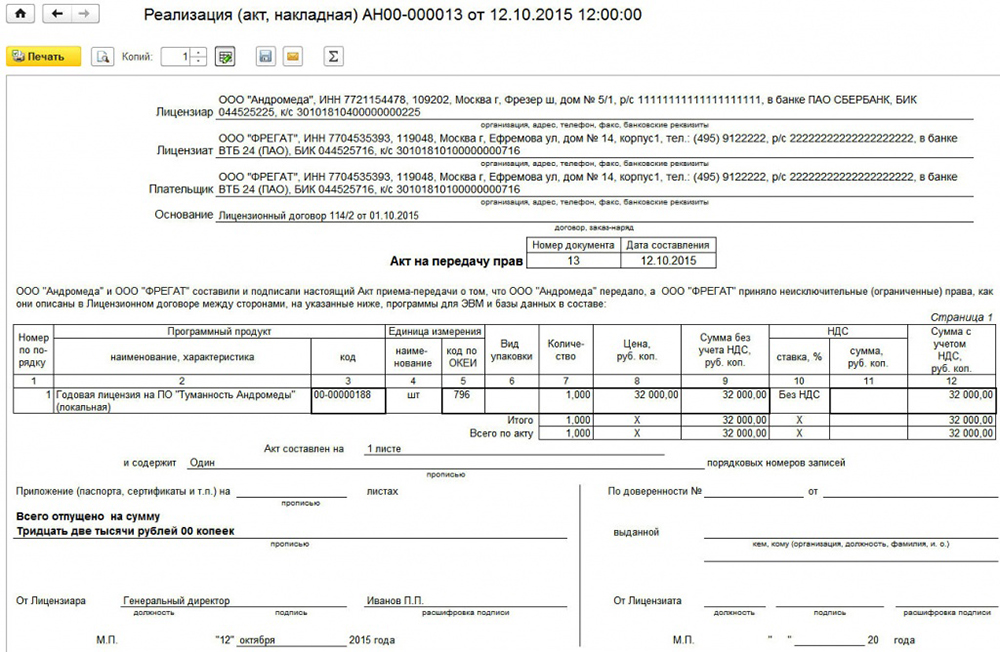

После короткого юридического отступления, рассмотрим, как происходит оформление процедуры с технической стороны. Весь процесс будем рассматривать на самой последней версии 1С:Бухгалтерия 8. Если вы пользуетесь предыдущей версией, процедура может отличаться.

Отражение покупки программы

Для правильного ввода данных у вас на руках должны быть такие документы:

- Лицензионный договор.

- Акт приёма-передачи прав на пользование программным обеспечением.

К примеру, вы купили программу 1С и одноразово перевели на счёт продавца сумму 13 тысяч рублей. Вам нужно указать и настроить такие операции и платежи:

- Непосредственно приобретение программного обеспечения.

- Списание расходов будущих периодов.

Более удобно будет вначале создать расход будущего периода, а уже затем - покупку программы. Приступим.

- Запустите главное меню программы, войдя в него под своей учётной записью .

- С правой стороны экрана выберите в меню Справочники - Расходы будущих периодов - Создать. В открывшейся форме нужно будет заполнить правильные данные.

- Укажите такие показатели:

- Наименование - введите название вашего регулярного расхода, например, 1С:Бухгалтерия 8.

- Группа - можно оставить пустой.

- Вид для НУ - Прочие (выберите из списка).

- Вид актива в балансе - Прочие оборотные активы (выберите из списка).

- Сумма - введите сумму покупки, например, 13000 рублей.

- Признание расходов - По месяцам.

- Период списания - первой датой укажите, когда вы купили продукт, а второй - окончание действия договора. Например, вы купили программу 17.02.2017 со сроком действия договора два года. Значит, нужно указать 17.02.2019.

- Счёт затрат - 26. Нажмите на значок выпадающего списка - Показать все, в поле поиска введите 26, выделите курсором нужный пункт, в верхней части окна кликните кнопку «Выбрать».

- Статьи затрат - Прочите затраты. Выбирать так же, как и счёт затрат.

- Подтвердите ввод, нажав «Записать и закрыть».

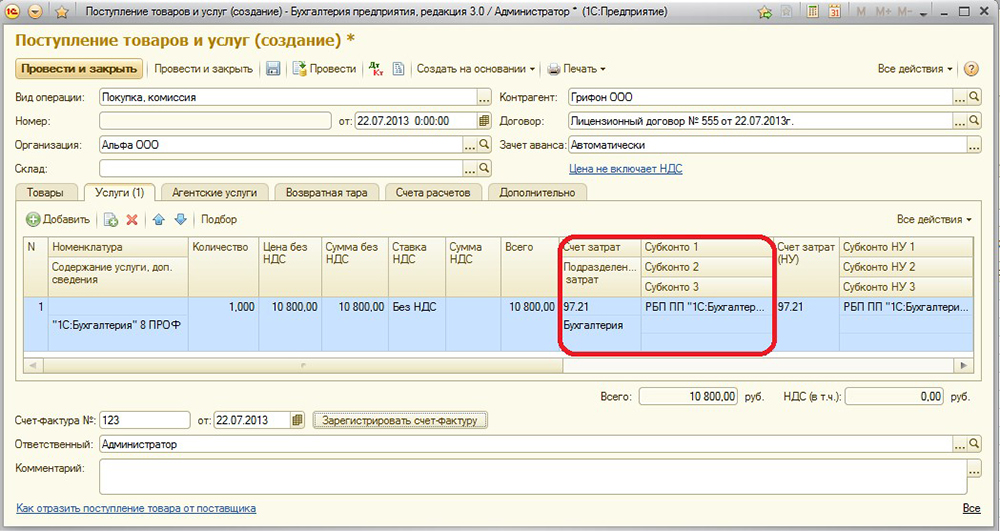

- В боковом меню перейдите в Покупки - Поступление (акты, накладные) - кнопка «Поступление» с зелёным плюсом - Услуги (акт).

- Укажите такие данные:

- Акт № от - занесите данные, указанные в акте приёма-передачи прав на пользование программным обеспечением, полученного при совершении сделки.

- Номер - не заполняйте, так как он рассчитывается программой автоматически, а укажите лишь дату. Можно выбрать ту же, что и в акте.

- Организация - выберите название предприятия, на чьё имя был оформлен договор.

- Контрагент - название компании, с которой вы заключили договор, отражающий покупку прав пользования. Для начала нужно её создать. Нажмите на значок списка и кликните на зелёный плюсик. Введите название фирмы, если она есть в реестре предприятий, все данные будут введены автоматически. В противном случае добавьте всю информацию вручную. Подтвердите ввод кнопкой «Записать и закрыть».

- Договор - в списке доступных нажмите зелёный плюс, в открывшемся окне введите вид, номер, дату и наименование договора, укажите организацию и контрагента.

- Заполните таблицу с деталями:

- нажмите кнопку «Добавить», после чего вы увидите, как поля в столбике «Номенклатура» стали активными.

- Кликните на нижнее поле «Содержание услуги», введите название программы, например, 1С:Бухгалтерия 8.

- В следующем столбце укажите цену 13000 рублей.

- В последнем столбике укажите счета учёта - 97.21 - нажмите на ссылку в виде красных стрелок.

- В открывшемся окошке в строке «Счёт затрат» нажать на выпадающий список - Показать все - в поиске ввести 97 - выделить 97.21 «Прочие расходы будущих периодов» - кликнуть «Выбрать» в верхней строке меню.

- В строке «Расходы будущих периодов» выберите созданный вами в самом начале (шаги 2–4).

- В строке Подразделение затрат - «Основные затраты».

- В меню добавления акта появится информация о расчётах, автоматически выведенная программой. При желании их можно изменить, если же всё устраивает - закончите ввод кнопкой «Провести и закрыть».

- В дальнейшем каждый месяц, при его закрытии, будет происходить автоматический учёт списания средств за право пользования программой. Первый месяц будет учитываться количество дней, а в дальнейшем сумма будет разбита на равные части.

Программное обеспечение является неотъемлемым атрибутом деятельности любого предприятия, ведь именно ПО обеспечивает полноценное функционирование не только компьютерной техники, но и некоторых видов производственного оборудования. В статье мы на примерах рассмотрим особенности учета неисключительных право на ПО.

В современной практике наиболее распространенным способом использования ПО является оформление неисключительный прав на объект интеллектуальной собственности. Передача прав оформляется лицензионным договором, согласно которому правообладатель передает лицензиату право пользования ПО. Условиями такого договора предусмотрено, что организация получает неисключительное право на использование программы, то есть правообладатель может передать право на ПО любой другой организации.

В учете неисключительные права на ПО, полученные по лицензионному договору, объектами НМА не признаются.

Учет ПО, необходимого для функционирования ОС

Ряд основных средств не может функционировать без соответствующего программного обеспечения (например, компьютерные операционный системы). В подобных случаях расходы на покупку неисключительных прав на ПО отражаются в составе затрат, связанных с доведением основного средства до состояния, пригодного к использованию.

Приобретение ПО вместе с оборудованием

ООО «Производитель» приобрело производственное оборудование по цене 651 000 руб., НДС 99 305 руб. со сроком полезного использования 18 мес. Оборудование функционирует с помощью специального ПО, приобретение неисключительных прав на которое было оформлено лицензионным договором. Стоимость прав на ПО по договору — 34 500 руб., НДС 5263 руб. Оборудование и ПО учитывается как единый объект.

Бухгалтер ООО «Производитель» отразил данные операции таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 08/4 | 60 | Поступило оборудование от поставщика (651 000 руб. — 99 305 руб.) | 551 695 руб. | Товарная накладная |

| 19 | 60 | Отражен в учете НДС от стоимости оборудования | 99 305 руб. | Товарная накладная |

| 08/4 | 60 | Отражено в учете поступление ПО (34 500 руб. — 5 263 руб.) | 237 руб. | Лицензионный договор |

| 19 | 60 | Отражен в учете НДС от стоимости неисключительных прав на ПО | 5 263 руб. | Лицензионный договор |

| 68 НДС | 19 | НДС к вычету (99 305 руб. + 5 263 руб.) | 104 568 руб. | Счет-фактура |

| 01 | 08/4 | (551 695 руб. + 237 руб.) | 580 932 руб. | Акт ввода в эксплуатацию ОС |

| 02 | Начислена ежемесячная сумма амортизации (580 932 руб. / 18 мес.) | 32 274 руб. | Ведомость начисления амортизации |

Отражение расходов на восстановление и переустановку ПО

ООО «Эгида» использует систему 1С для ведения бухгалтерского учета. Неисключительное право на 1С оформлено лицензионным договором. 02.10.2015 ПО вышло из строя в результате поломки. .2015 поломка была устранена:

расходы на восстановление 1С — 74 000 руб., НДС 288 руб.;

расходы на переустановку — 12 400 руб., НДС 1892 руб.

В учете ООО «Эгида» были сделаны такие проводки:

Приобретение антивирусных программ

ООО «Рябина» в целях обеспечения информационной безопасности приобрело антивирусное ПО. Лицензионным договором предусмотрено предоставление неисключительных прав на антивирус сроком на 5 лет. Разовая оплата по договору составляет 24 500 руб., НДС 3737 руб., ежемесячные платежи за сопровождение ПО — 1240 руб., НДС 184 руб.

В учете ООО «Рябина» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 012 | Учтена стоимость неисключительных прав на объект интеллектуальной собственности (антивирусное ПО) | 24 500 руб. | Лицензионный договор | |

| 97 | 60 | Отражен разовый платеж за право пользование ПО (24 500 руб. — 3737 руб.) | 20 763 руб. | Лицензионный договор |

| 20 | 60 | Отражена сумма ежемесячной оплаты за услуги сопровождения ПО (1240 руб. — 184 руб.) | 1 056 руб. | Лицензионный договор |

| 19 | 60 | Отражена сумма НДС по лицензионному договору (3737 руб. + 184 руб.) | 3 921 руб. | Счет-фактура |

| 20 | 97 | Отражена ежемесячная сумма расходов на право пользования объектом интеллектуальной собственности (20 763 руб. / 5 лет * 12 мес.) | 346 руб. | Лицензионный договор |